本章からは、働き方に中立な税制改革と社会保障制度の抜本改革についての私案を提案したいと思います。まず、本章では、社会保険料による壁の撤廃を「見える化」によって撤廃する方法について述べます。

- 第1章:政府与党の配偶者控除の見直し案

- 第2章:配偶者の壁

- 第3章:自民党・民進党・政府税調の見直し案

- 第4章:私案-見える化による壁の撤廃

- 第5章:私案-その他の壁の撤廃

- 第6章:私案-給付付き移転的税額基礎控除

- 付録:税額シミュレータ

4. 「見える化」による社会保険料の壁の撤廃

4.1 「見える化」による壁の撤廃

本章では、見える化によって、社会保険料によって作られた壁を撤廃する方法について提案します。

配偶者の年収が130万円以上になると、社会保険料を配偶者が負担することになります。年金は、国民年金第3号被保険者となる条件を満たさなくなり、配偶者自ら国民年金第1号被保険者として、国民年金に加入する必要があります。同様に、健康保険も世帯主の会社の健康保険の被扶養者でなくなり、国民健康保険に加入しなければなりません。同様に、106万円以上の収入などの条件を満たし厚生年金に加入する場合にも、自ら保険料を負担する必要があります。

年収が130万円以上(あるいは106万円以上)となれば、国民年金・国民健康保険の保険料を自ら負担することになるために、国民年金・国民健康保険の社会保険料を差し引いた後の手取り収入が減ることになります。このため、年収130万円未満となるように就労調整が行われると言われています。

しかし、被扶養者のときに配偶者分の社会保険料を負担していなかったとしても、誰かがその費用を負担しているわけです。その費用負担の制度は、年金・健保でそれぞれ異なりますが、被扶養者である場合であっても、結局は、巡り巡って、その費用は労働者(世帯主)が負担しています。この巡り巡って負担している費用を見える化(可視化)して、さらに受益と費用負担を一致させることができれば、壁を完全に無くすことができます。

このような「見える化」の視点から年金・健保の制度を見直してみると、社会保険料によって出来上がってしまった壁を撤廃したり、小さくすることが可能となります。

次節以降では、年金と健康保険による壁の撤廃について検討します。

4.2 年金による「130万円の壁」

年金保険料で発生する「130万円の壁」の撤廃については、納得性が高い方法によって実現することできます。

単純ですが、厚生年金(及び共済年金)の保険料体系を国民年金第3号被保険者の保険料を「見える化」するように改定することです。このためには、次の二つを行えばよいです。

- 事業主負担をなくし、保険料の全額を従業員が負担する。

- 従業員の配偶者の負担額を見える化する。

4.2.1 事業主負担をなくし、保険料の全額を従業員が負担する

事業主負担率を変更した場合の影響

事業主負担を変更した場合、厚生年金の加入義務の有無の境界にいる従業員に対しては、例えば、次のような影響があると思われます。

- 事業主負担率を100%とした場合、厚生年金の対象者(例えば、106万円給与)の労働者と、厚生年金の非対象者(例えば、105万円給与)の二人の労働者がいた場合、厚生年金対象者を雇用するよりも、非対象者を雇用した方が人件費が安くなるため、従業員に就労制限を行う動機付けとなります(雇用に抑制的)。

一方、105万円給与の国民年金第1号被保険者が106万円給与となれば、年金保険料の負担がなくなるため、厚生年金に加入する動機付けとなります(労働に促進的)。

国民年金第3号保険者の場合、105万円でも106万円でも保険料負担はないために労働に中立的となります。 - 事業主負担率を0%とした場合、事業主は従業員の賃金が105万円でも106万円でも負担はないので、雇用に中立的です。一方、国民年金第1号被保険者は、厚生年金保険料が国民年金保険料と同額であれば労働に中立的、高ければ抑制的、低ければ、促進的に働きます。国民年金第3号被保険者は、新たに保険料負担が発生するので、抑制的に働きます。

- 事業主負担率を50%とした場合、事業主は雇用に抑制的となります。国民年金第1号被保険者は、106万円給与であれば厚生年金の方が保険料が安くなるため、促進的となります。国民年金第3号被保険者の場合は、負担が増えるため、働き方に抑制的です。

この関係を表4.1にまとめます。この中で、事業主・国民年金第1号被保険者・国民年金第3号被保険者にとって、中立的あるいはほぼ中立的な制度を設計できるのは、事業主負担を0%とした場合だけです。中立な制度設計については、次節以降に説明します。

| 事業主負担率 | 100% | 50% | 0% |

| 事業主 | 雇用を抑制 | 雇用を抑制 | 雇用に中立 |

| 国民年金第1号被保険者 | 労働を促進 | 労働を促進 | 保険料に依存(中立・抑制・促進) |

| 国民年金第3号被保険者 | 労働に中立 | 労働を抑制 | 労働を抑制 |

事業主負担率0%への移行、事業主負担分は給与に反映

事業主は、現在、事業主負担分として支払っている保険料を従業員給与に反映し、従業員は増えた給与から全額の保険料を支払います。

給与明細の額面給与は増えますが、保険料は給与から天引きされるので、結局、手元に入るお金は変わりません。また、社会保険料は全額控除できますので、課税対象所得も変わりません。

事業主側の人件費も変更ありません(たぶん)。

年金における事業主負担の意義を筆者はそもそもよく理解できていないので、間違えがあるかもしれません。事業主負担と従業員負担の問題については以下の文献がありましたので、興味のある方は、ご参照ください。

● 酒井正, 「事業主負担と被保険者負担」, 日本労働研究雑誌, No. 657, pp.76-77, 2015/4.

文献では、社会保険料として年金と健康保険料を区別せずに説明していますが、年金の場合には実質的に二つの制度(国民年金と厚生年金)しかなく事業者が直接的に関与できないのに対して、健康保険の場合は、実質的に事業主が運営する健康保険組合があるために、事業者責任を負わせるという考えがあります(例えば、従業員の健康を保つようにすれば、事業主が負担する健康保険料も安くなるため、事業主として健康増進に努める)。このため、同じ社会保険料であっても、その影響は異なる場合があります。健康保険制度における事業主負担については、次の文献がありますので、ご参考まで。

● 国会図書館,「社会保険料の事業主負担」, 調査と情報, No. 652, 2009/10/27.

● 健康保険組合連合会,「健康保険制度における事業主の役割に関する調査研究報告書」, 2011/3.(概要)

(全文)

移行時の影響

既に雇用している場合には、既存の人件費の付け替えだけです。しかし、新規雇用する場合、従来と同じような額面賃金で従業員を募集する場合がでてくると思われます。つまり、実質賃下げです。長期的に見れば、賃下げは補正されると思いますが、移行時の賃下げをさせないようにする必要があるかもしれません。また、経済状況がよいタイミング、つまり、求人倍率が高い状態で、移行することも必要かもしれません。

細かい影響としては、額面給与で判断していた年金保険料・健康保険料等は、額面給与の変動に合わせて改定する必要があります。最低賃金なども改定する必要があるでしょう。

4.2.2 配偶者の負担額を見える化する

従業員の保険料は3階建て

配偶者(国民年金第3号被保険者)の保険料は、厚生年金(あるいは共済年金)が負担しています。この負担額が国民年金第3号被保険者の配偶者がいる従業員とそうでない従業員で均等割りされているために、配偶者が国民年金第3号被保険者から別の年金(国民年金や配偶者が勤める会社の厚生年金)の加入者となったときに、配偶者自らが保険料を支払うようになるため、新たな負担が発生しているように見えてしまいます。

この問題に対しては、見える化が有効です。

- まず、従業員は、従業員自身の国民年金第2号被保険者の保険料を支払います。

- また、第3号被保険者の配偶者がいる従業員は、加えて配偶者の第3号被保険者の保険料を支払います。

- 加えて、厚生年金の上乗せ分の保険料を支払います。

つまり、保険料の内訳明細としては、「第2号被保険者の保険料」、「第3号被保険者の保険料」、「上乗せ分の保険料」と3つの構成となります。第3号被保険者の配偶者がいない場合には、当然のことながら、「第3号被保険者の保険料」は支払う必要はありません。

配偶者が第3号被保険者から外れた場合

図4.1に示すように第3号被保険者の配偶者が加入資格を失った場合、配偶者自らが国民年金分の保険料を支払う必要がありますが、配偶者がパートや会社に就職する場合などは、国民年金第2号被保険者として会社経由で保険料を支払い、(自営業者やブロガー・個人投資家など)そうでない場合には国民年金第1号被保険者として直接日本年金機構に支払います。

図4.1 厚生年金の見える化。

このように配偶者の国民年金の保険料負担を「見える化」すれば、国民年金の保険料部分については、世帯主の会社経由で支払うか(第3号被保険者)、配偶者自身の会社経由で支払うか(第2号被保険者)、直接支払いか(第1号被保険者)だけの違いで、これまでの第3号被保険者は保険料を負担しなくて済むという優遇はなくします。

配偶者が第1号被保険者となる場合、壁は完全撤廃

配偶者が第3号被保険者から第1号被保険者となる場合には、第1号被保険者でも第3号被保険者でも保険料は基本的には変わりませんので、世帯単位で見た場合にも年金の負担額は変わらず、働き方に中立となり、年金保険料による壁は完全になくなります。

厳密には、第1号被保険者の国民年金は支払い方による値引きがあるため、僅かな保険料の差は発生します。

配偶者が第2号被保険者となる場合の保険料

新しい保険料率

保険料内訳の「見える化」に伴って、厚生年金では保険料も改定する必要があります。

ここでは、厚生年金保険料の総額は保ったまま、国民年金分の負担額を第3号被保険者がいる従業員にも付加するように料金改定します。その理論的な計算方法を示します。

現行の制度で厚生年金保険料の支払総額は、従業員の給与総額を

、保険料率を

として、以下の通りとなります(但し、単純化のため事業主負担は0%とし、給与は標準報酬に丸めるとする)。

(厚生年金保険料の総額 ) = (従業員の給与総額

)×(保険料率

)

また、

保険料率 =

全従業員数を、そのうち第3号被保険者の配偶者がいる従業員数を

とすると、第2号被保険者の配偶者数も

となります。一人当たりの国民年金の保険料を

として、厚生年金総額

に占める

名の第2号保険者と

名の第3号保険者の国民年金の総額は

となります。「見える化」した制度での新しい保険料率を

とすると、集めるべき厚生年金保険料の総額

は変わらないので、以下の式が成り立ちます。

(厚生年金保険料の総額) = (従業員の給与総額

)×(新保険料率

)+

新しい保険料率は厚生年金の上乗せ分に対応した保険料率となります。また、新保険料率

は、次式で示すように計算できます。

新保険料率

ここで、補正料率とおくと、

新保険料率

は正の値なので、新保険料率

は従来の保険料率

よりも小さい料率となります。

各従業員の保険料

この新保険料率を用いて、各従業員の厚生年金の保険料を計算することができます。第3号被保険者の配偶者がいない従業員の保険料を

、その給与を

、第3号被保険者配偶者がいる従業員の保険料を

、その給与を

とすると、それぞれ、以下の通りとなります。

第2号被保険者の配偶者がいない従業員の保険料

第2号被保険者の配偶者がいる従業員の保険料

同じ給与であれば、配偶者がいる従業員の保険料は、配偶者がいない場合に比較して配偶者の国民年金の分だけ多くなります。

従来との比較

次に、従来の保険料と比較します。従来の保険料は給与がであれば、

となります。また、従業員給与

を従業員給与の平均値

とパラメータ

を用いて、次にように表すとします。

従業員給与

従業員の平均給与

このとき、配偶者がいない場合の保険料と従来保険料との差額は、次のようになります。

差額

を代入し、

差額が正で負担増、負で負担減となるので、

- 負担増:

- 負担減:

- 増減なし:

同様に、配偶者がいる場合の負担の増減は、以下のようになります。

- 負担増:

- 負担減:

- 増減なし:

低所得者ほど、負担増となるのは、従来制度では低所得者の保険料を高所得者が支払っていた制度であったために発生する現象です。例えば、第3号被保険者を給与0円の従業員と考えると、従来制度は給与0円の従業員の国民年金保険料を他の従業員が肩代わりするように、所得の再分配(保険料の再分配)を行っていると見なせます。社会保険料を受益者負担の原則に則るとすれば、原則から外れた従来制度を適正化するために発生する負担増と考えることもできます。

2014年度の統計を用いた保険料額表の計算

2014年度の統計を用いて、具体的に保険料額表を計算します。統計データは、次の資料の値を用いています。

- 厚生労働省年金局, 「平成26年度厚生年金保険・国民年金事業の概況」, 2015/12.

- ウィキペディア, 「国民年金」

- 国民年金保険料(2014年度):15,250円

- 日本年金機構,「平成26年9月分からの厚生年金保険料額表」

- 保険料率:17.474%

年金加入者数から、負担の増減がないを計算すると、以下となります。

- 配偶者がいない場合

- 負担の増減のない給与(年収):

円

- 差額

:

(平均給与(

)で、年

円の負担減)

- 差額

の最大値(

のとき):

円(年額)

- 負担の増減のない給与(年収):

- 配偶者がいる場合

- 負担の増減のない給与(年収):

円

- 差額

:

(平均給与(

)で、年

円の負担増)

- 差額

の最大値(

のとき):

円(年額)

- 負担の増減のない給与(年収):

つまり、最大でも負担増は、国民年金の年金額の一人分か、あるいは、二人分です。また、

とは無収入ということですが、それでも国民年金分の支払義務はあります(国民年金第1号被保険者と同一基準)。

また、補正料率を計算すると、給与総額

は、

であるので、

- 補正料率

- 新保険料率:

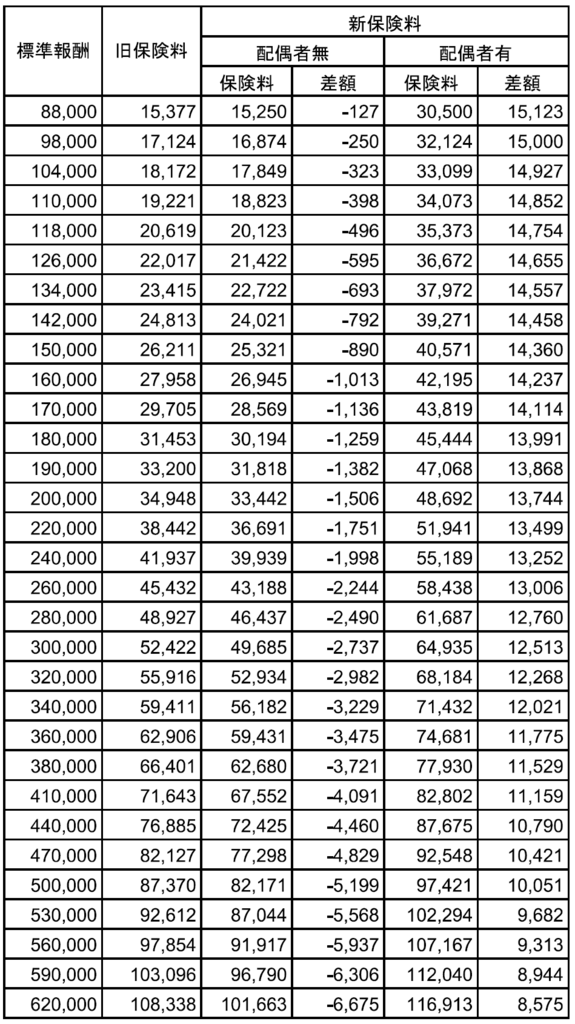

新しい保険料率を用いて、新保険料と、その現行保険料との差額を計算した結果を表4.2、グラフ化した結果を図4.2に示します。

2014年9月の保険料率17.474%と新保険料率R'=12.310%、国民年金保険料K=15,250円に基づいて計算。事業主負担率は0%で計算しているが、労使折半とするのであれば、保険料を半額にすればよい。

図4.2 新保険料の厚生年金保険料。

「壁」の高さの減少額

「見える化」した新制度での第3号被保険者の配偶者がパート勤務などで給与の第2号被保険者に変わる場合の保険料の世帯支払額の差額(壁の高さ)を現行制度で

、新制度で

と表すと、以下となります。

- 壁の高さ(旧制度)

(世帯主減額分)

(配偶者保険料)

- 壁の高さ(新制度)

(世帯主減額分)

(配偶者保険料)

従って、壁の高さの減少幅は、以下の通りとなります。

- 壁の高さの減少幅

標準報酬毎の壁の減少額を表4.3に示します。「106万円の壁」、「130万円の壁」それぞれの壁のところで見ると、

- 106万円の壁(88,000円)の高さ(年額) :184,524円 ⇒ 129,996円 (減少額54,528円)

- 130万円の壁(110,000円)の高さ(年額):230,652円 ⇒ 162,492円 (減少額68,160円)

労使折半すれば、約11万5000円の壁から約8万1000円の壁と、3万4千円ほど壁が低くなります。

最小の標準報酬のときに国民年金保険料と同額を支払う場合

前述のモデルでは、給与0円で国民年金保険料を支払うモデルでしたが、図4.2に示すように最小の標準報酬8万8000円で国民年金保険料を支払うモデルで計算すると、配偶者がいない場合には保険料はすべての収入において減額することができます。

前節と同様に計算すると、最低標準報酬をとして、補正料率

と新保険料率

が計算できます。

- 新保険料率

- 配偶者がいない従業員の場合

- 保険料

- 収入によらず保険料は減額

- 保険料

- 配偶者がいる従業員の場合

- 保険料

- 収入によらず保険料は増額

- 保険料

- 壁の高さ

- 壁の高さ(旧制度)

(世帯主減額分)+

(配偶者保険料)

- 壁の高さ(新制度)

(世帯主減額分)+

(配偶者保険料)

- 壁の高さ(旧制度)

2014年度の数値を用いて計算した結果を表4.4の(a)に新保険料額表、(b)に壁の高さを示します。このモデルで配偶者がいない場合には、新モデルでは標準報酬の最低額で国民年金の保険料、旧モデルではそれとほぼ同額となりますので、新モデルとの差はほとんどありません。一方、配偶者がいる場合には、配偶者の国民年金保険料を新たに負担するので、その分の負担増があり、その差額は、常に、国民年金の保険料(15,250円)となります。

また、報酬の増加に対しては、旧モデルとので、負担は報酬の増加に応じて小さくなります。これは、旧保険料率が17.474%が新保険料率の16.243%よりも料率が高く、報酬が高い従業員がよりほど多く、配偶者の国民年金保険料を負担していたためです。

(a)旧保険料と新保険料の比較

(b) 106万円付近の拡大

図4.3 最小の標準報酬のときに国民年基本保険料と同額を支払う場合の保険料。

(a) 保険料額表。

(b) 壁の減少。

給付額のシミュレーション

現行制度でも、「見える化」した制度でも、集めた厚生年金保険料の総額は変わりありませんので、給付は現行制度と同じとなります。但し、現行制度では、インフレ・予定利回り・運用利回り・人口構成、寿命の変化や国庫負担、支払減免、加給など様々な要因から決められているので、複雑です。

受益者負担の原則に則った理想的なモデルで計算してみます。条件としては、給付は終身ではなく固定の給付期間、保険支払の期間は40年間とします。簡単に言えば、インフレ等のすべての要因を考慮せず、自分が40年掛けて積み立てた保険料を給付期間に年金として払い戻すという最も単純なモデルです。

ここで、給付期間を、例えば、国民年金保険の保険料と給付額から概算すると、表4.4のように10年程度で設定されています。給付期間が10年のときは、新保険料の4倍が給付されます(40年で貯めたお金を10年で消費するため)。65才からの給付であれば75才寿命でないと給付原資がなくなります。

| 保険料A(月額) | 給付額B(年額) | (A×12×40)/B | |

| 2014年度 | 15,250 | 772,800 | 9.47年 |

| 2015年度 | 15,590 | 780,100 | 10.00年 |

| 2016年度 | 16,260 | 780,100 | 10.08年 |

しかし、平均寿命を考えると、現実的な設定ではありません。65才給付で85才までの20年間給付するとすれば、保険料の2倍が給付額となります。老齢基礎年金(国民年金部分の年金)は、現在、保険料の4倍程度の約6万5000円/月ですが、負担と給付を一致させるのであれば、年金額は半分程度の月額3万2500円でなければなりません。

現在は、国庫から国民年金へ拠出されていますが、国庫といっても主な収入源は税金(と借金)しかありません。税金の大部分は所得税・法人税として現役世代が支払い、消費税も収入が多い現役世代が多くを支払っていることを考えると、持続可能な制度設計とは言えそうにありません。

受益と負担を一致させるという条件で、保険料、支払期間、給付期間、給付額についていくつかのモデルケースを示します。

| 保険料A | 支払期間B | 給付期間C | 給付倍率D=B/C | 給付額E=A×D | |

| ケース1 | 15,250 | 40年間(20才~60才) | 10年間(65才~75才) | 4倍 | 61,000 |

| ケース2 | 15,250 | 40年間(20才~60才) | 20年間(65才~85才) | 2倍 | 30,500 |

| ケース3 | 22,875 | 40年間(20才~60才) | 20年間(65才~85才) | 2倍 | 45,750 |

| ケース4 | 22,875 | 45年間(20才~65才) | 20年間(65才~85才) | 2.25倍 | 51,469 |

| ケース5 | 22,875 | 45年間(20才~65才) | 15年間(70才~85才) | 3倍 | 68,625 |

ケース5の保険料を1.5倍、支払期間を65才までに延長、70才からの支給開始ぐらいの制度改革が必要になりそうです。年金勘定の中でさえも所得の再配分をしないと低所得者は暮らしていくことは難しそうです。

さらに、現行制度は現役世代が年金世代を支えるという制度となってしまっているので、少子化を考えれば、ケース5の場合でも大幅な原資不足となる時期がくると思われます。

現実には、国民年金だけではなく、付加的な年金(あるいは貯蓄)をしなければならないことを考えると、現状では第3号被保険者も、付加的な年金制度に加入する必要があります。現状の付加的な公的年金としては、国民年金基金と確定拠出年金がありますが、国民年金第3号被保険者の場合、国民年金基金には加入できず、個人型拠出年金についても、拠出限度額が月額2.3万円と第1号被保険者の月額6.8万円に比べて低く抑えられています((厚生労働省, 「確定拠出年金の対象者・拠出限度額と他の年金制度への加入の関係」))。

(2016/12/8)

- 第1章:政府与党の配偶者控除の見直し案

- 第2章:配偶者の壁

- 第3章:自民党・民進党・政府税調の見直し案

- 第4章:私案-見える化による壁の撤廃

- 第5章:私案-その他の壁の撤廃

- 第6章:私案-給付付き移転的税額基礎控除

- 付録:税額シミュレータ