今回は、給付付き税額控除と移転的基礎控除による税制改革についての私案を提案したいと思います。

6. 二重控除問題の解消による働き方に中立な税制

6.1 二重控除とは

所得税における人的控除には、基礎控除、配偶者控除・配偶者特別控除、扶養控除、勤労学生控除、寡婦控除、寡夫控除、障害者控除などいろいろありますが、配偶者関連では次の三種類の控除がありますが、そのうち、次の2つの控除が非常に類似した控除の概念です。

- 基礎控除:所得額に対して一律に適用できる控除。38万円。

- 配偶者控除・扶養控除:配偶者・被扶養者の所得の合計所得金額(給与所得-65万円)に基礎控除を適用したときに0円以下となる場合(課税対象額がない場合)、世帯主所得に適用できる控除。38万円。

- 配偶者特別控除:配偶者所得が課税対象となった後でも一定金額までなら、世帯主所得に適用できる控除。最大38万円。

二重控除問題は、配偶者控除の制度の不完全さから発生します。図3.4(a)は配偶者の所得が増えたときの現行制度での世帯主所得に対する控除額、配偶者所得に対する控除額、世帯主と配偶者の控除額の合計を示しています。世帯主所得に対する控除額ばかりに目が行きがちですが、配偶者所得についても、所得額が0円以上(給与所得で65万円以上)で基礎控除が発生しています。世帯主所得に対する控除と配偶者所得に対する控除を合計すると、図6.1(a)の一番したに示すように、配偶者所得0円~76万円(給与所得65万円~141万円)で、二人分の基礎控除額の78万円分を超える部分がでてきます。この部分が控除の二重取りと言われる部分です。給与所得65万円~141万円のときにだけ、控除二重取りの優遇を与える制度となっています。

選択肢B-1案では、配偶者控除に対する考え方により、例えば、次のような呼び方が考えられます。

(1) 配偶者控除(38万円)

(2) 扶養控除(38万円)

(3) 基礎控除(38万円)

(1)は従来の名称を継承する呼び名です。(2)は扶養控除も移転的控除の対象とし、所得制限も配偶者控除と同一とすることで、配偶者控除と扶養控除を統一した制度にし、その名称を扶養控除にする場合です。(3)は、(2)の移転的控除において、それぞれ各人が持つ控除を基礎的な人的控除と考えて、基礎控除と呼ぶ場合です。通常、移転的控除では、人的控除を基礎控除と考え、移転的基礎控除と呼ぶことが多いようです。

図6.1 配偶者控除・配偶者特別控除における二重控除。

(a)は現行制度、(b)は移転的基礎控除。(a)の二重控除に該当する部分は、配偶者の税率5%が適用されるため、最大で1.9万円と必ずしも税の負担軽減効果が高いわけではない。(b)は移転的基礎控除により、二重控除を行った場合であるが、税の負担軽減効果は、65万円から増加するため、現行制度から(b)の移転的基礎控除に移行した場合、65万円~141万円で増税となる。

6.2 移転的基礎控除による二重控除の解消(案B-1)

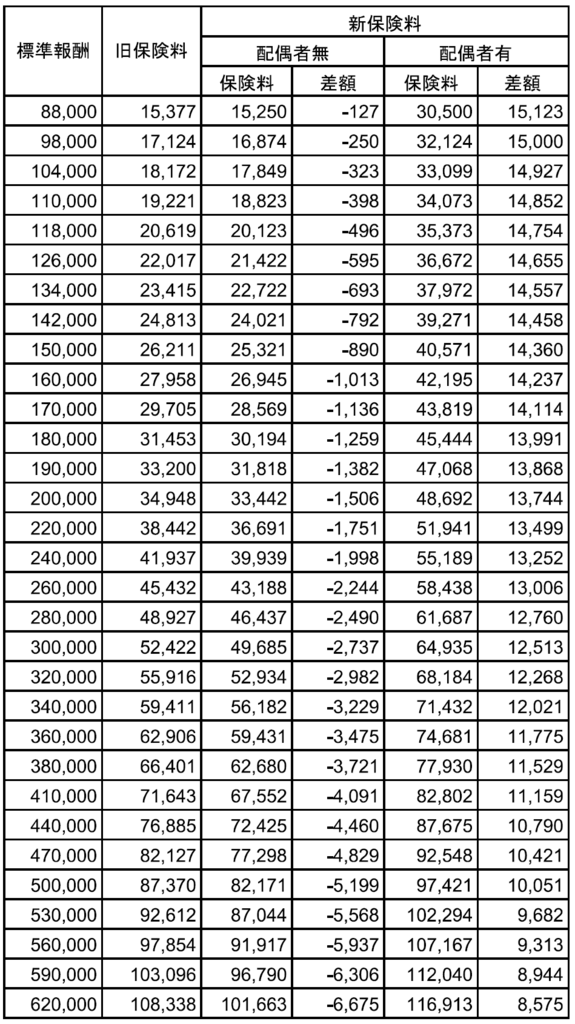

二重控除を解消する方法としては、例えば、移転的基礎控除という控除を導入することで実現できます *1 *2。この制度では、図6.1(b)に示すように、配偶者控除・扶養者控除をなくして、世帯主・配偶者・扶養者に一律に38万円の基礎控除を与え、本人所得で控除できなかった基礎控除額を世帯主に移動できるようにする制度です。この場合の所得税の軽減額を図6.2に示します。所得控除では、所得が多いほど軽減効果が大きいため、配偶者の基礎控除が所得の低い配偶者、つまり、税の軽減効果が低い配偶者に移動するため、基礎控除による税の税負担額は減少します(支払う税金額は増加します)。これは、政府税調の今年9月15日の委員会で財務省が提示した選択肢B-1案です。

図6.2. 移転的基礎控除を適用した場合の税負担の軽減額。

資料 *3 を参考に作成。政府税調の今年9月15日の委員会で、財務省が示した選択肢B-1案に相当する。配偶者特別控除(最大38万円)を廃止し、配偶者の基礎控除を非課税額の増加に伴い、税率の低い配偶者に移転するため、最大7.6万円の増税となる。

6.3 配偶者控除の拡大と移転的控除による二重控除の解消(案B-1')

前節で述べた二重控除の解消方法(財務省が示した選択肢B-1案)では、配偶者控除(38万円)・配偶者特別控除(最大38万円)を廃止し、配偶者の基礎控除(38万円)を設け移転的控除を行うために、最大7.6万円の増税となります。

これに対して、配偶者特別控除(最大38万円)を廃止し、配偶者控除の対象となる給与収入を103万円から141万円に拡大し、移転的控除を併用すれば、増税なしで二重控除の解消が可能です(以下、選択肢B-1'案という)。この移動は、配偶者の給与所得控除額の最低額を65万円から103万円に引き上げることで実現可能です(給与控除の下限は65万円に設定されているが、これを配偶者のみ103万円に引き上げる)。

しかし、手取り額で考えると、図6.4に示すように給与控除の最低額を103万円にした場合、給与控除の拡大に伴う減税効果によって、従来基準の給与控除額が103万円となる額面給与約283万円までは、現行制度と比べて減税となります。給与控除の最低額を84万円に設定すると、給与85万~136万円までは増税、136万円~220万円で減税となります。

配偶者の給与控除の額を引き上げることは、非配偶者・非給与所得者との格差を拡大するため、長期的には配偶者に特別な給与控除体系は適正化していくことが必要です。

図6.3 配偶者控除の拡大と移転的控除を併用し、二重控除を解消した場合。

図6.4 二重控除解消時の税額。

配偶者の課税額と世帯主の移転分控除の減額に伴う税の増額の和を表示。世帯主の課税率は20%。現行制度(赤)に比べて給与控除を従来通り65万円とした場合(紫)では、増税となるが、給与控除を引き上げることで、増税幅は減少し、103万円としたところで、すべて減税となる。

6.4 税額控除と移転的基礎控除を併用する場合(案B-2)

6.4.1 所得控除の問題点

所得税では、所得に対して累進税率を適用しています。つまり、高所得な世帯ほど税負担が大きいものとなっています。この制度に所得控除を適用した場合、高所得な世帯ほど、控除による税の負担を軽減できます。

前節の図6.3に示す所得控除の例では、配偶者収入65万円(あるいは、103万円)までは、世帯全体で15.2万円の税の控除はありますが、それ以降は、9.5万円まで低下します。同じ15.2万円の税控除を受けるためには、(世帯主と同じ税率である)税率20%となる給与水準まで、配偶者の所得を上げる必要があります(筆者の推計では、約585万円の給与収入が必要)。

また、世帯主の収入の観点からみると、表6.1に示すように、税率が高い高収入な世帯ほど、配偶者収入に対する減額幅が大きく、最大で34.2万円の負担軽減となっていますが、配偶者の労働に伴い、負担軽減額は19.2万まで低減することになり、15.2万円の増税効果となって表れます。世帯主収入が655万円以下(財務省推計*4 )の課税率5%の場合では増税効果が表れないのに比べると、高所得者ほど労働意欲を削ぐ税制となっていることが分かります。

図6.5は配偶者控除の適用率を表しています。この図に示すように、高収入になるほど配偶者控除を利用する割合が高くなっています。これは、高所得者ではそもそも配偶者は働かなくても構わないのに加えて、税制上も高収入なほど働くことを抑制する制度となっている影響も考えられます。

逆に、低収入な世帯では、共働きにならざるを得ないため、年収600万円台以下で8割以上が配偶者控除の恩恵に浴することはできません。

表6.1 所得控除で38万円の配偶者控除を行った場合の税負担の軽減額。(単位は万円)

| 世帯主の適用税率 | 5% | 10% | 20% | 23% | 33% | 40% | 45% |

| 世帯の税控除額 (配偶者収入103万円) | 5.7 | 9.5 | 17.1 | 19.38 | 26.9 | 32.3 | 36.1 |

| 世帯の税控除額 (配偶者収入141~約380万円) | 3.8 | 5.7 | 9.5 | 10.64 | 14.44 | 17.1 | 19.0 |

(世帯の税控除額(配偶者収入103万円) = 38万円×2×(世帯主税率)+38万円×(配偶者税率:5%)

(世帯の税控除額(配偶者収入141~約380万円) = 38万円×1×(世帯主税率)+38万円×(配偶者税率:5%)

図6.5 給与収入に対する配偶者控除適用率。

出典:財務省, 「税制調査会(基礎小委②)[所得税関係]」, 税制調査会 第2回基礎問題小委員会, 2014/5/23.

図では、所得税率等の記載を追加。税率は、資料(財務省, 「財務省説明資料(所得税1)」, 第2回税制調査会, pp.49, 2016/9/15.)に基づき作成。

6.4.2 税額控除制度

人的な基礎控除を導入する場合の考えとして、最低限の生活水準を保障するという観点からすれば、支払対象となる税金から控除する制度、つまり、税額控除という制度が馴染みます。最低限に必要な生活費から税金を差し引くことはしないということです。

また、所得税控除による配偶者では、配偶者収入が多くなるほど、増税効果(税負担額軽減が低減する)が表れますが、税額控除の場合には、そのようなこともなくなり、働き方に中立な税制と言えます。

このため、人的な基礎控除に対しては、所得控除ではなく、税額控除を適用し、さらに移転的基礎控除を用いることで、世帯としての一定の税負担の軽減を行う制度が移転的基礎控除です。この制度は、既にカナダ・デンマーク・アイスランドなど諸外国で導入されています。

基礎控除額を一定にした場合、図6.6の上段に示すように支払う税金に直接一定額を減じることになるので、現行制度のような配偶者収入が低いときに控除額が減少することはありません。これは、政府税調が示した選択肢B-2案に相当するものです。

図3.9の下段に基礎控除額を一人当たり7.6万円とした場合の税額控除を従来の所得控除に換算した控除額を示します。配偶者が低所得であるほど、所得控除が大きいという結果になりますが、これは適用税率が低いために、7.6万円となるために必要な控除額が多くなるためです。一方、高所得・高税率となるほど、控除額が低くなります。

最大で152万円という控除額は、一見高額に見えますが、児童手当の給付額は、年額18万円(0~3才の場合、一人当たり月額1.5万円の給付)となるので*5の給付は、所得控除で換算で360万円の控除。さらに、住宅ローン減税の場合は、最大50万円の税額控除であるので*6、税率5%の場合で1000万円相当の所得控除に相当します。但し、住宅ローン減税は、税額控除で高額な控除額となっているので、実際に控除枠全部を使えるのは、少なくとも約463万円以上の所得がある場合だけです。住宅ローン減税については、5,000万円の住宅ローンを組める富裕層をそもそも税制で優遇する必要があるのかという疑問はあります。

図6.6 定額の税額控除。

他の扶養者控除等は、世帯主で控除することを想定。配偶者の税率は、給与所得控除と社会保険料(厚生年金・健康保険)のみを控除。社会保険料は、協会けんぽのデータを用いて40才未満で算出している。

6.4.3 最低賃金に基づいて基礎控除額の決めた場合

生活保障の観点からすると、最低賃金と生活保護費が、基礎控除額を決めるための基準の一つとなりそうです。生活保護費も最低賃金もともに、最低限の生活を保障するためのものですが、勤労者を前提とするのであれば、最低賃金の方が基準としては適切と思われます。また、生活保護は支給条件や支給額が不規則であるため、取り扱いにくいということもあります。

ここでは、最低賃金に基づいた基礎控除額について検討したいと思います。最低賃金には地域差がありますが、2016年度の全国平均額は、823円となっています*7。これに、法定労働時間の週40時間*8で1年間(52週)働いたとすると、年間で次の給与収入が得られます。

- (最低賃金年収) = 40×52×823=171.18万円

基礎控除額を「最低賃金年収で課税額0となる金額」と定めると、次の金額が得られます(但し、社会保険料を考慮せず)。

- (基礎控除額) = ( (最低賃金年収)-(給与控除) )×(最低税率)

= (171.18万円-68.4万円)×5%

= 5.14万円

夫婦二人の基礎控除額は合計10.28万円となります。年収103万円で扶養控除を適用した場合、現行制度では、表3.7(b)に示すように税率10%までは減税、税率20%以上で増税となります。また、配偶者控除がなくなる141万円以上の配偶者所得の場合は、税率20%以下で減税、税率23%でほぼ同じ、税率33%以上の高収入世帯で増税となります。また、表には示していませんが、単身世帯の場合、税率10%以下で減税、税率20%以上で増税となります。

ここで示したように最低賃金に基づき基礎控除額を決めた場合でも、現行制度から極端に異なる税額とはならないことが分かります。全体として、増税となるか、減税となるかは、不明ですが、恐らく、減税となるのではないかと思います。その場合には、給与控除を減額(適性化)することで、税源を確保するということも一案でしょう。給与控除額の調整は、配偶者控除を考慮せず、課税税率が最低賃金と同じ最低税率(5割以上の世帯)ならば、次式に示すように影響を受けません。

- 税額 = ( (給与収入)-(給与控除) )×(適用税率)-( (最低賃金年収)-(給与控除) )×(最低税率)

= ( (給与収入)-(最低賃金年収) )×(最低税率)

実際には給与控除額は、必要経費として使うことはなくほぼ全額生活費に回せるという意味では、給与控除額を65万円から0円に減額して、3.4万円(=68.4-65)を必要経費とし、基礎控除額を計算するという考えもあります。

- (基礎控除額) = (171.18-3.4)×5% = 8.39万円

基礎控除額を上げると、一見減税になるように見えますが、給与控除額を減額した場合の増税効果が強く影響し、最低税率の場合を除き、前述の基礎控除額に比べて増税となります。表3.7(c)に試算結果をまとめました。給与控除額を一律に65万円削減した場合には、現行制度と比べて、低所得世帯を除き、ほとんどの税率区分で増税となります。但し、低所得世帯は、世帯数で言えば、半数を超えるので、その意味では過半数の世帯は減税となります。また、給与所得者ではない場合には、そもそも給与控除がないので、基礎控除の増額は減税に直結します。

給与控除額を一律65万円減額する場合、給与控除額の減額による増税効果が大きく影響し、全体としては、増税になるのではないかと推測します。従って、給与所得控除額の増減によって、増税と減税を調整できるので、給与所得控除額をパラメータとして、全体で増減税のバランスをとることが可能となると考えられます。

表6.2 最低賃金から試算した基礎控除額に基づく増減税額。

(太字は現行制度と比べて減税となる場合)

| 世帯主の税率 | 5% | 10% | 20% | 23% | 33% | 40% | 45% |

| (a) 現行制度 |

| 世帯の税控除額A (配偶者:給与103万円) | 5.7 | 9.5 | 17.1 | 19.38 | 26.9 | 32.3 | 36.1 |

| 世帯の税控除額B (配偶者;給与141万円以上) | 3.8 | 5.7 | 9.5 | 10.64 | 14.44 | 17.1 | 19.0 |

(b) 最低賃金から試算した基礎控除額

(給与控除額は現行のまま) | 5.14 |

| 世帯の税控除額C(=5.13×2) | 10.28 | 10.28 | 10.28 | 10.28 | 10.28 | 10.28 | 10.28 |

| 増減税額 (=C-A) (配偶者:給与103万円) | 4.58 | 0.78 | -6.82 | -9.1 | -16.62 | -22.02 | -25.82 |

| 増減税額 (=C-B)(配偶者:給与141万円以上) | 6.48 | 4.58 | 0.78 | -0.36 | -4.16 | -6.82 | -8.72 |

(c) 最低賃金から試算した基礎控除額

(給与控除額を一律65万円削減) | 8.39 |

| 世帯の税控除額D (=8.39×2) | 16.78 | 16.78 | 16.78 | 16.78 | 16.78 | 16.78 | 16.78 |

| 給与控除減による増税額P (世帯主分) | 3.25 | 6.5 | 13.0 | 14.95 | 21.45 | 26.0 | 29.25 |

| 給与控除減による増税額Q (配偶者分) | 3.25 | 3.25 | 3.25 | 3.25 | 3.25 | 3.25 | 3.25 |

| E=世帯控除額D-(増税額P)-(増税額Q) | 10.28 | 7.03 | 0.53 | -1.42 | -7.92 | -12.47 | -15.72 |

| 増減税額 (E-A) (配偶者:給与103万円) | 4.58 | -2.47 | -16.57 | -20.8 | -34.82 | -44.77 | -51.82 |

| 増減税額 (E-B) (配偶者:給与141万円以上) | 6.48 | 1.33 | -8.97 | -12.06 | -22.36 | -29.57 | -34.72 |

※増減税額が正の場合は減税、負の場合は増税。

※給与控除減額による世帯主の課税税率の上昇については考慮していない。

※配偶者給与141万円以上は、141万円以上~税率5%の上限額(約380万円)まで。

6.5 給付付き税額控除と移転的基礎控除を併用する場合(案D)

6.5.1 給付付き税額控除とは

給付付き税額控除は、最低限の生活保障という観点から、さらに保障を厚くする方法で、税額控除できなかった税額を納税者に給付するという制度です。例えば、無収入の場合には、基礎控除額全額を給付するというのが最も単純な方法となります。夫婦世帯の場合でも、最も単純な場合であれば、基本的に同じ仕組みなので、ここでは単身の場合について説明します。

図6.7に給付付き税額控除のイメージ図を示します。ここでは、控除額 は一定額としています。税額

は一定額としています。税額 は、課税対象所得

は、課税対象所得 と税率

と税率 を用いて、次式で決まります。

を用いて、次式で決まります。

税額

ここで、 が負となった場合、給付なしの税額控除であれば、

が負となった場合、給付なしの税額控除であれば、 として税の支払がなくなり、非課税となります。

として税の支払がなくなり、非課税となります。

給付付き税額控除では、納税者は、負の値( )を納税する、つまり、正の値

)を納税する、つまり、正の値 の給付を受けます。

の給付を受けます。

所得が0であれば、税額控除額 の全額の給付を受けることができます。働かずとも、給付金を貰えることになるため、資産制限を掛けるなどの措置が必要となると考えられるため、制度設計が単純ではなくなります。

の全額の給付を受けることができます。働かずとも、給付金を貰えることになるため、資産制限を掛けるなどの措置が必要となると考えられるため、制度設計が単純ではなくなります。

図6.7 給付付き税額控除。

税率は で一定と仮定する(低収入の場合のみ影響するので、横軸の所得範囲は最低税率の範囲で、

で一定と仮定する(低収入の場合のみ影響するので、横軸の所得範囲は最低税率の範囲で、 =5%とします)。

=5%とします)。

6.5.2 最低賃金に基づいた給付付き税額控除の理論的導出

以下では、最低賃金から導きだした、税額給付付き税額控除の制度について説明します。

前節では、基礎控除額 を最低賃金

を最低賃金 から設定する方法を示しました。前節の検討では給与所得のみを控除対象としましたが、今回は、最低賃金年収に社会保険料などその他の控除も行った後の「最低賃金所得」に基づき検討したいと思います。(健康で文化的な最低限度の生活を営むために必要な最低賃金に基づく)理想的最低賃金年収

から設定する方法を示しました。前節の検討では給与所得のみを控除対象としましたが、今回は、最低賃金年収に社会保険料などその他の控除も行った後の「最低賃金所得」に基づき検討したいと思います。(健康で文化的な最低限度の生活を営むために必要な最低賃金に基づく)理想的最低賃金年収 (但し、

(但し、 >

> とする)を考えると、理想的基礎控除額

とする)を考えると、理想的基礎控除額 を以下のように定義します。

を以下のように定義します。

理想的基礎控除額  基礎控除額を理想的基礎控除額

基礎控除額を理想的基礎控除額 で設定した場合、税率

で設定した場合、税率 は最低税率

は最低税率 として、最低賃金年収

として、最低賃金年収 における課税額

における課税額 は、次式に示すように負の値となります。

は、次式に示すように負の値となります。

課税額  <

<

つまり、理想的最低賃金年収が最低賃金年収よりも大きい場合には、課税額は負の値となってしまいます。これは、実際に支払われる最低賃金が、本来あるべき理想的最低賃金よりも低いために発生します。給付の根拠を、「理想的最低賃金から設定された控除益を最低賃金で働く労働者にも付与する」と考えれば、分かりやすいのではないかと思います。

この論理によれば、賃金が理想的最低賃金に達すれば、給付・課税が0となるように設定します。例えば、図6.8に示すように、賃金0から逓増するように控除額を設定するという制度が導かれます。所得が増えるにつれ徐々に給付額が増え、最低賃金となった場合に給付額が最大となり、理想的最低賃金に達したときに給付はなくなります。

図6.8 理想的最低賃金に基づく給付付き税額控除。

この論理によれば、法定の最低賃金 が理想的な最低賃金

が理想的な最低賃金 以上となったとき、給付の根拠を失います。現在は、法定の最低賃金は理想的最低賃金に達していないのではないかと思いますので、給付付き税額控除は妥当であると考えられます。

以上となったとき、給付の根拠を失います。現在は、法定の最低賃金は理想的最低賃金に達していないのではないかと思いますので、給付付き税額控除は妥当であると考えられます。

但し、この方法でも給付における条件を考える必要があるかもしれません。例えば、得られた賃金が最低賃金で一年間働いた場合と1日で最低賃金年収を稼いで後は悠々自適と暮らしてた場合の二つを同列に扱ってよいかという問題があります。同列に扱ってよいとすれば、話は簡単なのですが、これを区別しようとすると、賃金の内訳、つまり、時給単価と労働時間等に着目した制限を加える必要があります。

低収入時において、控除額が徐々に増加するという枠組みの税額控除制度は、例えば、米国の勤労税額控除に見られます*9。

なお、これ以外の部分でさらに給付を加える場合は、この根拠とは別の政策的視点(例えば、児童控除、消費税負担軽減のための控除など)による根拠が必要です。

7. 最後に

配偶者の「壁」や社会保障制度・税制について調べた結果をまとめ、問題を解決するための私案について検討しました。また、調べた範囲では良く分からなかった税額控除における控除額の基準設定や給付付き税額控除の理論的根拠について考察しました。筆者の結論としては、税制に関しては、最低賃金に基づいた給付付き税額控除の制度が、働き方に中立的な税制度として最も妥当な制度となるのではなかと思います。

いろいろと調べていたら、結構、長い記事になってしまいましたが、また、いろいろと勉強になりました。

調べた上で思うことは、今回、政府・与党で検討されている配偶者控除の適用範囲を拡大するという税制変更は、働き方に中立な制度から離れる税制改悪であり、改めて選挙対策の単なる減税としか感じられませんでした。

このような政策ができてしまう背景には、政府・与党・野党など、税制度を検討するためのシステムそのものに問題があるのではないかと思います。各党は税制に関しては政策立案能力がなく、それを補完する外部組織とも連携していないようです。また、政府税調における議論は、事務方(財務省など)が作成した資料に「有識者」がコメントを付けるだけで、その場からは具体的・抜本的な税制改革は生まれる可能性は低いのではないかと思います。少なくとも「働き方に中立的な税制度」に関しては、政府税調のような場では、一つの案に絞るという政策的判断はできないのではないかと思います(逆に政治が介入し政策的判断を行えば、税制度として仕上げていくことはできるのかもしれません)。現状では、政府税調でそれまで行ってきた議論は無駄で、最終的には、与党が決めた方針を追認する機関に成り下がるのでしょう。

税制度については、実行可能な具体的な制度案をいくつも出してきて、米国大統領選の予備選のように、振り落とし、さらに改良を加えていくというプロセスがあればよいのではないかと思いますが、過ぎた望みですかね。

(2016/12/8)